Mange bedrifter har penger på bok, som typisk skal stå til et dedikert formål eller som generell reserve «for a rainy day». Disse pengene står gjerne på en driftskonto til dårlig rente som knapt ligger over 0%. Hvorfor har mange så mye penger på bok, og hvilke alternative innskuddsprodukter kunne vært brukt?

I henhold til tall fra SSB dag står ca 1100 milliarder på konto hos norske bedrifter. 84% av disse pengene står på «transaksjonskonto», hvilket typisk er driftskonto. Årsaken til at så mye står på driftskonto varierer, men i dialog med kunder ser vi at:

- Pengene skal brukes i løpet av kort tid, og rentebinding eller lignende er uaktuelt

- Økonomisjefen har ikke hatt tid eller ork til å sjekke alternativer

- Økonomisjefen har ikke funnet relevante alternativer i banken han bruker

Dette er for så vidt greie begrunnelser, særlig gjelder dette punkt en. Det er også enkelt å forstå punkt to og tre. Men om man gjøres oppmerksom på merverdien på å gjøre en liten jobb innen dette området vil nok motivasjonen øke. Du kan selv sjekke merverdien her.

Alternativer til driftskonto

Bedrifter har gjerne tilgang til fire ulike innskuddsprodukter:

- Driftskonto

- Plasseringskonto

- Fastrenteinnskudd

- Konto med kobling til NIBOR3M (pengemarkedsrenten)

Plasseringskonto er en konto med en gitt rente som banken vil endre i takt med endringer i markedet. Denne minner om den gode, gamle sparekontoen folk flest har i banken. Renteendringene kommer på et tidspunkt banken ene og alene velger, med en gitt varslingstid før eventuelle renteendringer trer i kraft. Plasseringskonto har normalt få begrensninger for uttak, og man kan ta ut penger når det er nødvendig. Renten på plasseringskonto trenger ikke nødvendigvis være all verden sammenlignet med andre kontotyper. Dette ettersom banken ikke har like god forutsigbarhet for en konto hvor kunden raskt kan ta ut penger.

Fastrenteinnskudd er en gammel klassiker. Banken tilbyr en gitt rente i en gitt periode, og dette er dermed et produkt som brukes av bedrifter som har en veldig klarlagt likviditet. Et fastrenteinnskudd gir gjerne noe bedre avkastning enn en ordinær plasseringskonto – du som kunde får betalt for å gi fra deg likviditeten og mulighetene for uttak underveis. Merk at du tar renterisiko når du slår til på et fastrenteinnskudd – hvis du binder innskuddet (for eksempel 12 mnd) i en periode renten går opp, ja da går du glipp av oppgangen. Hvis renten går ned er det du som kan juble, for din rente er låst i den avtalte perioden.

Konto med kobling til NIBOR3M har tradisjonelt vært benyttet av de litt større kundene, som gjerne også har lån som er koblet til NIBOR3M. Dette er et produkt som gir rente tilsvarende NIBOR3M (pengemarkedsrenten) pluss en margin, f.eks. 0,20%. Du kan lese mer utfyllende om NIBOR her.

I perioder hvor renten beveger seg mye, vil renten på produktet bevege seg (ca) tilsvarende. Det fine med produkter som er koblet til NIBOR3M er at de er rettferdige – hvis renten går opp, ja da får du bedre innskuddsrente. Hvis renten går ned, blir renten lavere.

Sammenlignet med tradisjonelle plasseringskontoer (som også vil variere med rentenivået) gir NIBOR-produkter en rettferdighet som ikke nødvendigvis banken gir deg. I et stigende rentemarked kan en bank somle med eller unnlate å endre renten positivt, mens i et fallende rentemarked kan de være svært raske til å sette ned renten. Altså fristiller du deg fra bankenes kortspill ved å bruke NIBOR3M-produkter.

Hva er best?

Én ting kan vi slå fast. Å har overskuddslikviditet på driftskonto er lite smart. De fleste driftskontoer gir rente ned mot null prosent, noe som forenkler konklusjonen i forrige setning. Men når det kommer til hva man skal velge av de tre øvrige produktene, er svaret på spørsmålet noe mer innfløkt.

Plasseringskonto – kan være et godt alternativ i perioder, men banken sitter med all makt, og du er avhengig av å ha en svært velvillig bank for å være trygg på at renten er god over tid.

Fastrenteinnskudd – Særlig hvis banken har «kjøpt» deg som kunde via et tilbud på fastrenteinnskudd kan du smile lurt. Normalt vil dette være en grei innskuddsform for dem som har mulighet til å binde i (typisk) 6 eller 12 måneder, og som kan rullere innskuddet videre frem i tid.

Konto med NIBOR3M-tilknytning er et «rettferdig» tilbud for både deg og banken, og gir typisk gode renter over tid. Merk også at denne type produkter gjerne har oppsigelsestid, noe som kan minne om fastrenteinnskudd, men som likevel er ulikt. Kontoer med oppsigelsestid medfører varslingsfrist for å ta ut penger, du må «si fra» 31 dager før du skal ha pengene på konto. Årsaken til oppsigelsestiden er igjen bankens forutsigbarhet for pengene, men dette får du altså betalt for i form av høyere rente.

Om du ikke finner noe som passer din bedrift her, så kan du lese Økonomisjefens guide til likviditetsplasseringer.

Hva har Fixrate valgt, og hvorfor?

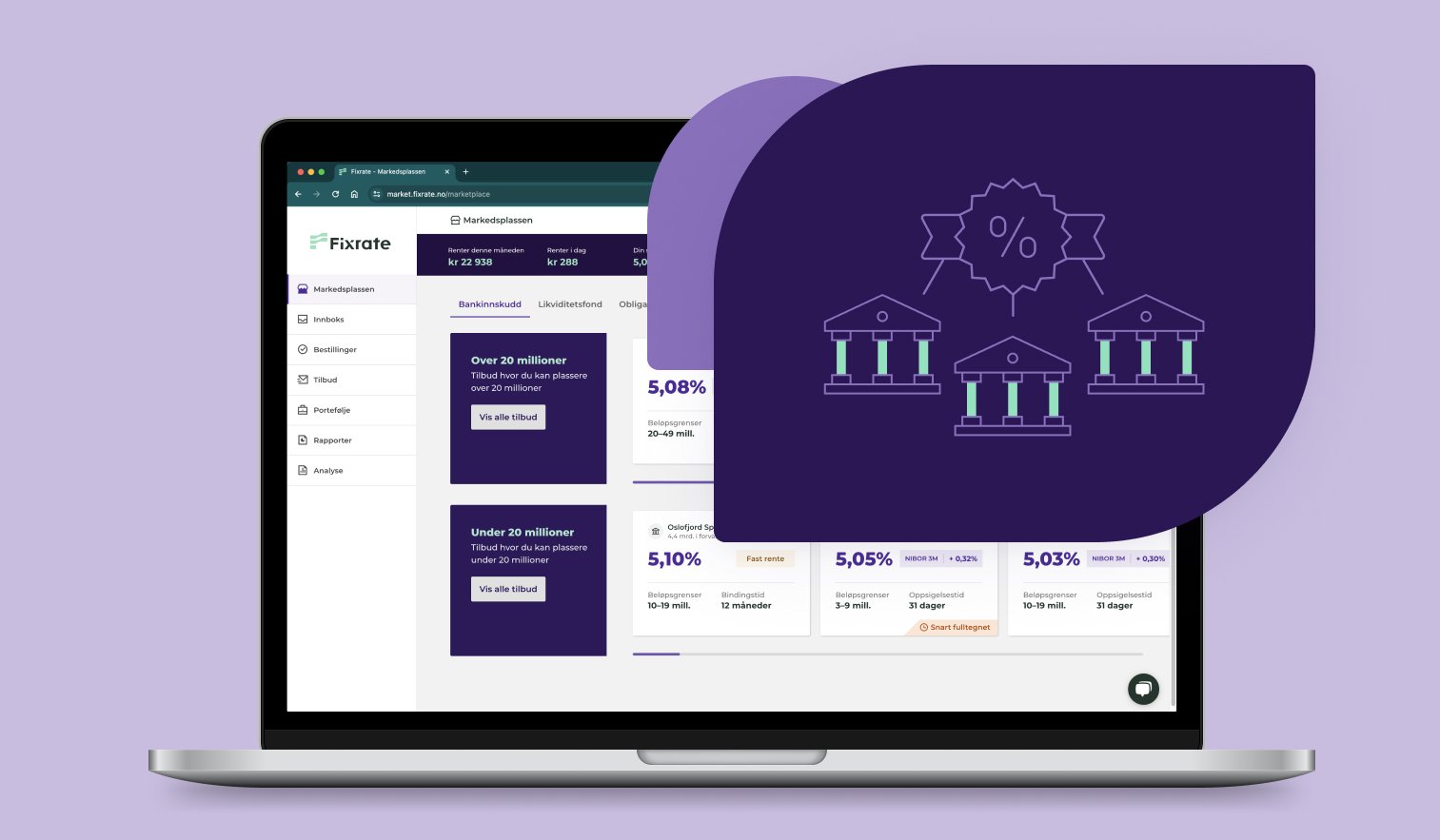

På Fixrate og markedsplassen vår kan du finne fastrenteinnskudd og konto med NIBOR3M-tilknytning med oppsigelsestid. Årsaken er enkel – dette er produkttypene vi synes er mest rettferdig, og man unngår spill fra banken underveis. I tillegg er oppsigelsestid overkommelig og fleksibelt for mange – hvis nødvendig kan pengene stå plassert over lengre perioder, og det eneste å huske på er å ta høyde for oppsigelsestiden når man skal ha ut penger.

Lykke til i valget av kontotype!