De fleste er kjent med uttrykket "sikkert som banken". Men alle som har vært ute en vinterdag før vet at alle investeringer innebærer en viss risiko. Derfor tar vi en nærmere titt på den reelle risikoen ved å plassere penger i bankinnskudd. For å få belyst temaet på en god måte tok vi en prat med en som kan dette til fingerspissene, økonomisjef Grong Sparebank Johan Trapnes.

Fixrate har laget en plattform for store bankinnskudd. Plattformen gjør det enkelt å spre større volumer til flere banker. Dermed kan en kunde bygge sin egen portefølje satt sammen av knallgode tilbud fra enkeltbanker. Men alle investeringer innebærer en risiko, også plasseringer i bankinnskudd.

Når kan en bank tape penger?

Før en innskyter taper penger må banken gå på et større tap. En bank er i likhet med mange andre næringer utsatt for mange potensielle risikoer. Kredittrisiko, likviditetsrisiko og markedsrisiko vurderes til å være de største.

Kredittrisiko

Johan Trapnes sier at kredittrisiko er risikoen for at banken påføres tap i forbindelse med at kundene ikke klarer å gjøre opp for seg.

- Bankene styrer kredittrisiko på flere plan - gjennom strategi, policyer, rapportering og overvåkning av risikoutviklingen i porteføljen. I strategi og policy vil normalt bankene nedfelle et sett med regler med det formålet om å styre den overordnede risikoen til ønsket nivå. Vurderinger rundt fordeling av privat-/bedriftsmarked, næringskategorifordeling innenfor bedriftsmarkedet, størrelse på engasjement og krav til risikoklasse er sentrale parametre i vurderingene som blir gjort for å konkretisere den totale risikoen, sier Trapnes.

Risikoovervåkning er altså sentralt i bankene, også på dette området gjør teknologi seg gjeldende.

- De fleste bankene har etter hvert fått på plass effektive digitale verktøy for å vurdere kredittrisikoen. Risikoklassifisering av kunder og vurderinger av sikkerheter står sentralt når en bank skal vurdere hvor stort tapspotensiale det ligger i utlånsporteføljen sin, og svarer i stor grad til det man i bankregnskapet omtaler som «gruppevise nedskrivninger», sier økonomisjefen.

I tillegg presiseres det gjennom regelverket at banker over en viss størrelse må ha en egen Risk Manager-funksjon. Risk Manager har flere arbeidsområder, men et viktig område er å overvåke at risikoen i porteføljen er innenfor styrets vedtatte retningslinjer. Risk Manager er en uavhengig funksjon som rapporterer direkte til styret.

Likviditetsrisiko

Likviditetsrisiko er relatert til forskjell i løpetid mellom bankenes aktiva og passiva. Bankene benytter i stor grad innskudd med kortere løpetid til å gi lån med lengre løpetid. Også bankenes likviditetssituasjon er under lupen hos Finanstilsynet.

- Bankene er i stor grad myndighetsstyrt med hensyn til andel likviditet som en må ha tilgjengelig til enhver tid og hvordan kvaliteten på denne likviditeten skal være. Bankene rapporterer slike data månedlig til Finanstilsynet. Utover myndighetsrapportering styrer bankene sin likviditet gjennom boligkredittforetak (bankene kan frigjøre likviditet ved å overføre lån til egne boligkredittforetak som ligger utenfor egen balanse), trekkrettigheter i andre banker, rammer for balansestruktur herunder innskudd og markedsfinansiering, forfallsspredning, størrelse på likviditet og kvalitet på løpende likviditetsbeholdning, sier Trapnes.

Markedsrisiko

I følge økonomisjefen er bankene også påvirket av markedet for øvrig.

- Bankene er hovedsakelig eksponert for markedsrisiko gjennom svingninger i aksjekurser, kredittspreader, renter og valutakurser. Bankene styrer i stor grad markedsrisikoen gjennom policyer som regulerer krav til bransjeeksponeringer, enkeltutstedere, rating og løpetid. I tillegg benyttes derivat for å redusere renterisiko.

Ny kunnskap gir nye spilleregler

Vi har sett flere bankkriser i Norge. I perioden mellom 1847 og 1928 oppstod de omtrent hvert tiår; 1847, 1857, 1864, 1880-1890, 1899-1905 og 1920-1928. I etterkrigstiden fikk vi en periode med vedvarende stabilitet og neste bankkrise kom ikke før i 1988-1993. I 2008 fikk vi finanskrisen, da kollaps i Lehman Brothers spredte seg til de fleste av storbankene i verden. Johan Trapnes sier at finanskrisen i 2008 har gitt en rekke konsekvenser for bankenes drift.

- Sist finanskrise utløste en rekke reguleringer av finansnæringen, som først og fremst har som formål å redusere sannsynligheten for at banker går konkurs og mulighet for å avvikle banken dersom den går konkurs. Selv om reguleringer av næringen ikke er noe nytt, så har reguleringene knyttet til kapital- og likviditetskrav blitt vesentlig strengere de siste årene. For eksempel så hadde bankene i 2012 et krav til ren kjernekapital, som litt forenklet sagt er egenkapital i prosent av risikovektet balanse, på 9 %. I dag vil jeg tro at majoriteten av bankene har et krav til ren kjernekapital på 14 %-16 %. Totalt sett kan en si at bankene i dag er langt mer robuste for å stå i mot tap enn tidligere.

Kapitalstruktur i banker

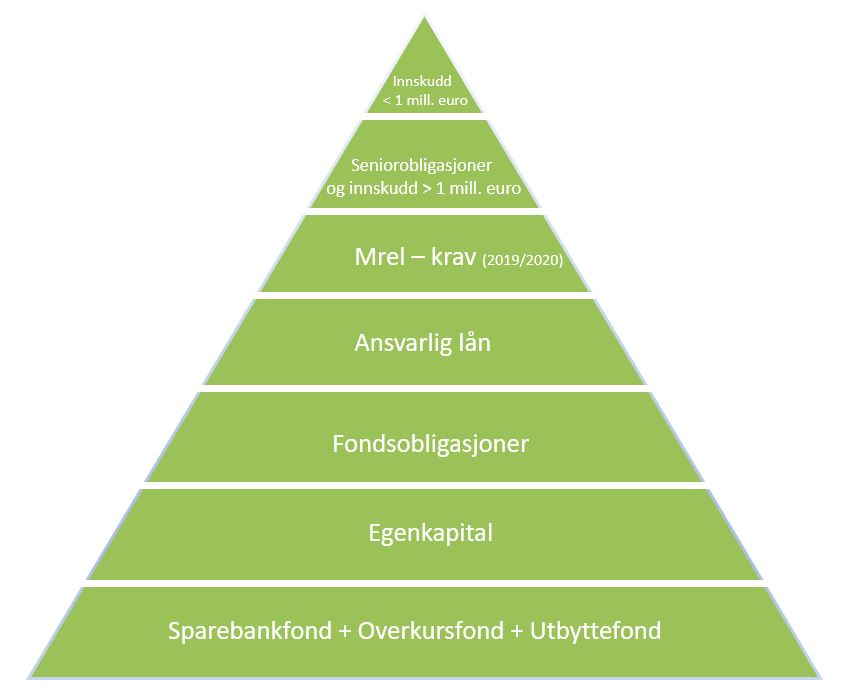

Om vi setter opp kapitalstrukturen i en pyramide visualiseres avstanden mellom tap for en bank og tap for en innskyter. Hvis en bank i ett år taper penger vil tapet dekkes fra midler nederst i pyramiden. Hvis tapet er stort, vil tapet spise lag for lag av kapitalen oppover i pyramiden. Øverst i pyramiden skulle egentlig innskudd under 2 mill. NOK fremkommet, men det vet forhåpentligvis de fleste (og det ble litt trangt i toppen av pyramiden).

MREL - krav kommer inn med virkning fra 2019/2020. Denne kapitalen vil gi ytterligere buffer for innskuddskundene.

- Krisehåndteringsdirektivet blir gjeldende i Norge fra 1. januar 2019, og har som formål å danne kapital som kan nyttegjøres til å avvikle banker på en måte som ikke går på bekostning av den finansielle stabiliteten. I dette ligger det at tap i større grad må bæres av bankens investorer og at innskudd får bedre beskyttelse, sier Trapnes.

Hva må skje for at innskudd skal gå tapt?

Økonomisjefen i Grong Sparebank sier at avstanden mellom tap for en bank og potensielt tap for innskyter har økt de siste årene.

- Innskudd i bankene har tradisjonelt medført svært lav risiko. En bank skal tape relativt mye penger før det er teoretisk mulig at innskuddene skal gå tapt. Om vi spoler ti år tilbake var situasjonen annerledes. Gjennom regelverk gitt av EU og det norske finanstilsynet har bankene blitt strengere regulert, og avstanden mellom et tap for banken og et tap for innskyter har blitt større. Tidligere var det gjerne bare egenkapitalen som sto imellom et tap og innskuddene, i dag finansierer de fleste banker seg gjennom flere såkalte klasser, noe som flytter innskudd inn på tryggere grunn. Altså skal andre penger tapes før innskuddene tapes. Tidligere måtte en bank tape ca 10% av forvaltningskapitalen før innskuddene ble berørt. Med de nye MREL - kravene må ca 26-30% tapes. Dette er selvsagt avhengig av bankens størrelse. De minste bankene har relativt mindre andel lån og høyere andel innskudd, og for disse vil avstanden mellom bankens tap og tap av innskuddsmidler følgelig være mindre, sier Trapnes.

Takk til Johan Trapnes for god og grundig informasjon om et viktig tema!

Fikk du med deg disse blogginnleggene?

Finansreglement - Hvordan offentlig sektor forvalter bankinnskudd

Case: Holmøy Maritime AS - Hvordan et rederi fra Vesterålen tråler inn trippel innskuddsrente